oleh R. Witzler dan J.Groß, Euro am Sonntag

drTahun 2021 ditandai dengan perubahan pandemi Corona. Ini lebih tahan lama daripada yang sering diasumsikan dan akan terus mempengaruhi pasar di tahun mendatang. Tetapi ada harapan bahwa di Jerman, Eropa, Amerika Serikat, dan China, hanya akan ada penguncian regional. Namun, varian virus Omikron telah menunjukkan betapa mengejutkannya virus tersebut terhadap harga pasar saham.

Salah satu konsekuensi dari pandemi muncul dari tahun depan ke tahun depan. Rantai pasokan ekonomi jaringan global berada di bawah tekanan berat, dan produk utama mencapai produsen dengan penundaan yang terkadang signifikan, karena produksinya berhenti.

Selain itu, pakar pasar modal melihat perkembangan fenomena yang sebagian orang tidak mau lagi percaya akan datang kembali. Kita berbicara tentang inflasi, yang sekarang telah mencapai tingkat di AS dan Zona Euro seperti yang kita kenal sejak tahun tujuh puluhan. Pedagang pasar saham memandang bank sentral dengan takjub. Jerome Powell, ketua lama dan baru Federal Reserve AS, mengumumkan langkah bagus untuk keluar dari kebijakan moneter ultra-longgar: memotong pembelian obligasi, dan membiarkan suku bunga tidak berubah untuk saat ini. Pakar pasar modal semakin skeptis bahwa ini akan cukup dan mengharapkan suku bunga yang lebih tinggi di AS tahun depan.

Dimungkinkan juga untuk menaikkan suku bunga untuk Bank Sentral Eropa

berbeda di Eropa. “Bank Sentral Eropa akan melakukan segala daya untuk memastikan bahwa suku bunga yang lebih tinggi tidak mempengaruhi zona euro,” kata Joerg Kramer, kepala ekonom di Commerzbank. Namun, dia tidak menganggap kenaikan suku bunga oleh Bank Sentral Eropa sama sekali tidak mungkin. Baginya, seperti banyak lainnya, inflasi dan reaksi bank sentral terhadapnya memiliki potensi terbesar untuk mengejutkan pasar pada tahun 2022. Jika inflasi tidak turun secara signifikan setelah akhir tahun, ECB juga harus menaikkan suku bunga utama. menilai dengan cepat dan dengan demikian dapat meningkatkan penilaian yang lebih tinggi dari pasar keuangan yang berada di bawah tekanan.

Last but not least, hubungan AS-China kemungkinan akan menjadi fokus lagi dan mempengaruhi pasar. Ada banyak titik pertikaian antara kedua negara.

Saham negara maju

Kepala ekonom Hessische Landesbank, Gertrude Traud, memperkirakan ini akan menjadi tahun yang agak sulit bagi saham. Valuasi tinggi dan awal siklus kenaikan suku bunga dihitung sebagai hipotek. “Kami memperkirakan volatilitas tinggi pada 2022.” Ia melihat indeks DAX dalam kisaran 15.000 hingga 16.500 poin. Namun, dengan waktu yang tepat, kenaikan harga yang sesuai dengan kinerja tahunan rata-rata DAX sekitar delapan persen dapat dicapai.

Pada prinsipnya, semua lembaga yang disurvei optimis dengan perkembangan pasar saham. Lampu pasar saham berwarna hijau untuk semua indikator. Dua bank bahkan yakin DAX akan naik menjadi 18.000 selama tahun depan. Menurut survei, indeks benchmark Jerman memiliki potensi terbesar dari indeks internasional utama pula.

Jerman dan Zona Euro dapat menantikan tahun yang baik untuk saham. Rasio P/E indeks DAX saat ini 14, tujuh poin lebih rendah dari rata-rata S&P 500. Dalam 20 tahun terakhir, spread rata-rata hanya tiga poin. Argumen yang jelas untuk kemungkinan mengejar pasar domestik. Selain itu, indeks DAX, tetapi juga EuroSTOXX 50, harus diuntungkan dari penguatan dolar yang berkelanjutan. Pasar Jepang juga disukai karena penilaiannya yang rendah, hasil dividen lebih dari 2%, dan pertumbuhan dividen yang tinggi.

Masalah rantai pasokan awalnya harus membatasi pemulihan pertumbuhan terpendam yang diharapkan dari musim semi dan seterusnya. “Penundaan tidak membatalkan,” kata Robert Halfer dari Baader Bank.

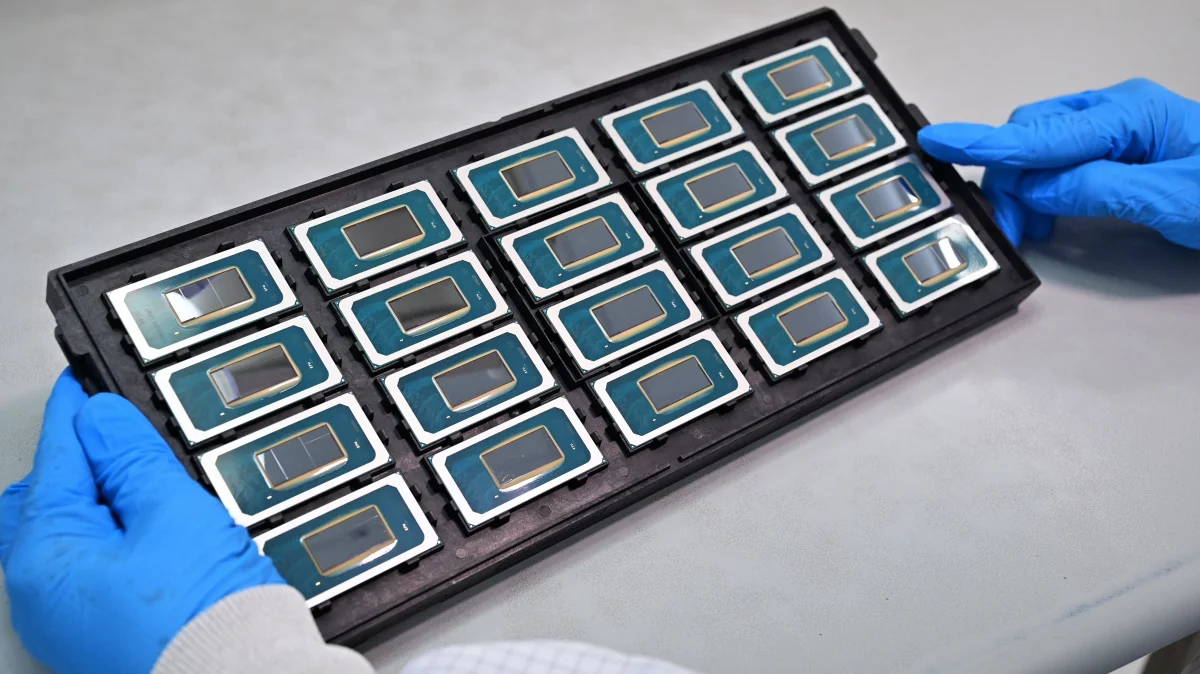

Masa keemasan untuk semikonduktor

Saham keuangan cenderung menjadi industri pilihan, terutama di AS, yang seharusnya mendapat manfaat dari struktur suku bunga yang lebih curam, lebih banyak penilaian korona, dan biaya yang lebih rendah selama krisis. Pemulihan pasca-coronavirus memicu investasi negara dan swasta dalam produksi, infrastruktur, dan kesehatan yang ramah iklim. “Anda harus mendapatkan keuntungan dari ini di sektor siklus seperti teknik kendaraan, mekanik, dan pabrik,” kata Carsten Mumm dari Donner & Reuschel.

Pendapat terbagi tentang saham perusahaan teknologi besar AS. Beberapa mengantisipasi penembusan, dan yang lain yakin akan hasil kuat yang berkelanjutan dengan perkembangan harga yang sesuai. Masa keemasan bagi produsen semikonduktor kemungkinan akan berlanjut karena permintaan struktural yang kuat sepertinya tidak akan berkurang. Kata kuncinya adalah: kecerdasan buatan, teknologi mengemudi, teknologi penyimpanan, dan mengemudi otonom.

Saham pasar berkembang

“Sementara China telah menjaga mesin ekonomi global berjalan dalam beberapa tahun terakhir, tidak jelas sejauh mana penarik dapat diharapkan dari China pada 2022,” kata Karsten Rommold, analis pasar modal di Fidelity International, dengan demikian meringkas masalah mendasar yang muncul. Perkiraan pasar. Tindakan regulasi pemerintah China dan ketidakseimbangan dalam perusahaan real estat seperti Evergrande mengejutkan investor internasional. “Dalam jangka menengah, reformasi di China akan mendorong pembangunan ekonomi yang lebih solid dan sistem keuangan yang lebih stabil secara permanen,” jelas Rommold – pandangan yang dianut oleh banyak ekonom. “Dalam hal ini, dalam pandangan kami, pandangan jangka panjang dari perspektif pengembalian risiko jauh lebih menarik daripada di banyak pasar maju yang masih memiliki beberapa keputusan yang menyakitkan untuk dibuat,” kata pakar Fidelity. Dia menyarankan konsumen China dan nama-nama teknologi yang tidak terpengaruh oleh serangan regulasi.

Banyak manajer aset juga optimis tentang potensi pasar saham Asia lainnya. Ini diuntungkan dari meningkatnya pembukaan perbatasannya, dimulainya kembali pariwisata, dan pengurangan kemacetan pengiriman. Meningkatnya pasar bahan baku juga positif bagi banyak negara berkembang dengan fasilitas produksi yang besar. “Pemulihan di pasar negara berkembang tidak akan merata, dan India dan Indonesia kemungkinan besar akan mengalami pertumbuhan yang kuat,” kata manajer aset Swiss Fontubel. Ekonom Goldman Sachs juga “lebih optimis tentang India” dan Rusia.

Bahan baku

Hanya tiga bank yang disurvei pada hari Minggu percaya bahwa emas melonjak lebih dari 2.000 euro. Dan semua ini pada saat tampaknya terbuat dari logam mulia yang terisolasi dari inflasi. Namun tampaknya kenaikan harga di pasar saham terlalu menggiurkan, dan imbal hasil obligasi AS telah meningkat sejak awal tahun 2021, sehingga investor tidak berinvestasi emas. Tetapi ada juga pendapat yang kontradiktif: “Di dunia saat ini, di mana uang terus-menerus dicetak, emas itu murah. Bahkan penambang emas lebih murah jika Anda melihatnya dalam perbandingan historis dengan emas dan pasar saham yang luas,” kata Eric Strand, untuk contoh. Pendiri AuAg ESG Gold Mining ETF, didistribusikan oleh HANetf. Perhitungan modelnya mengatakan bahwa emas selalu bagus untuk dibeli di bawah $3.000 per ounce.

Juga, sebagian besar bank tidak mengharapkan lonjakan besar dalam harga minyak. Badan Energi Internasional (IEA) memperkirakan kelebihan pasokan untuk tahun depan. Namun, pada tingkat yang diharapkan, perusahaan eksplorasi minyak dapat memperoleh penghasilan yang cukup baik.

Ada beberapa alasan untuk berinvestasi dalam mineral industri. Di sisi lain, komoditas pada dasarnya adalah kelas aset yang memanfaatkan lingkungan inflasi dan membantu mendiversifikasi risiko. Di sisi lain, langkah-langkah infrastruktur besar-besaran menjadi agenda di seluruh dunia, terutama dalam hal perlindungan iklim. “Upaya terpadu untuk mencapai target jauh di bawah 2,0°C akan berarti bahwa kebutuhan mineral untuk teknologi energi bersih akan meningkat empat kali lipat pada tahun 2040,” kata Daniel Evaskin, kepala investasi di Pimco Group.

Bahan baku pertanian bisa menjadi lebih mahal lagi pada 2022, antara lain karena harga pupuk melonjak tajam. Namun, sering terjadi fluktuasi yang kuat dalam jangka pendek juga karena kondisi cuaca saat ini.

obligasi

Pergeseran suku bunga yang akan datang tidak mudah bagi investor obligasi, karena biasanya menyebabkan investor mengalihkan uangnya ke obligasi baru dengan imbal hasil yang lebih tinggi, sehingga menyebabkan harga obligasi “lama” turun. Tim di sekitar Kepala Ekonom Goldman Sachs Jan Hatzius berpendapat bahwa kejutan yang tidak menyenangkan dapat terjadi: inflasi yang tinggi akan menyebabkan pengetatan kebijakan moneter lebih lanjut dan kemungkinan tingkat suku bunga yang jauh lebih tinggi daripada yang saat ini ditetapkan oleh investor obligasi.

Bank sentral di pasar negara berkembang mengambil beberapa langkah ke depan. Jadi Jim Levis, pakar obligasi di M&G, melihat obligasi pasar berkembang sebagai pilihan investasi terbaik untuk sekuritas pendapatan tetap meskipun risikonya lebih tinggi: “Kami melihat hasil riil obligasi konvensional dari negara-negara industri – di Eropa kurang dari 2%. Tetapi di negara-negara berkembang Anda dapat mencapai pengembalian riil positif sebesar dua dan tiga persen.” Rekomendasi lain untuk waktu yang tidak pasti: mobil konvertibel. Mereka mendapat manfaat dari pergerakan naik di pasar saham, tetapi turun kurang tajam selama penurunan.

______________________________________

Sumber gambar: bluedesign / AdobeStock, Cooperr / Shutterstock.com, penerbit keuangan, penerbit keuangan, penerbit keuangan, penerbit keuangan

“Penggemar twitter yang bangga. Introvert. Pecandu alkohol hardcore. Spesialis makanan seumur hidup. Ahli internet.”

More Stories

Hari pertama Piala Dunia di Singapura dibatalkan karena buruknya udara

Asap mematikan menyelimuti Indonesia – DW – 28 Oktober 2015

Indonesia: Situasi penyandang disabilitas intelektual masih genting