NSetelah IPO Schott Pharma, Jerman menyumbangkan dua proyek ke dalam 10 besar dunia pada kuartal ini: produsen kemasan khusus yang berbasis di Mainz dan anak perusahaan hidrogennya, Nucera, berada di 10 besar untuk penawaran umum perdana (IPO), yang menjadi tanggung jawab perusahaan konsultan EY. Periode tiga bulan adalah Juli hingga September. Secara global, terdapat 350 perusahaan yang melakukan IPO, 6 persen lebih sedikit dibandingkan periode yang sama tahun lalu. Besaran penerbitannya menyusut secara tidak proporsional, sebesar seperempat menjadi $38,4 miliar.

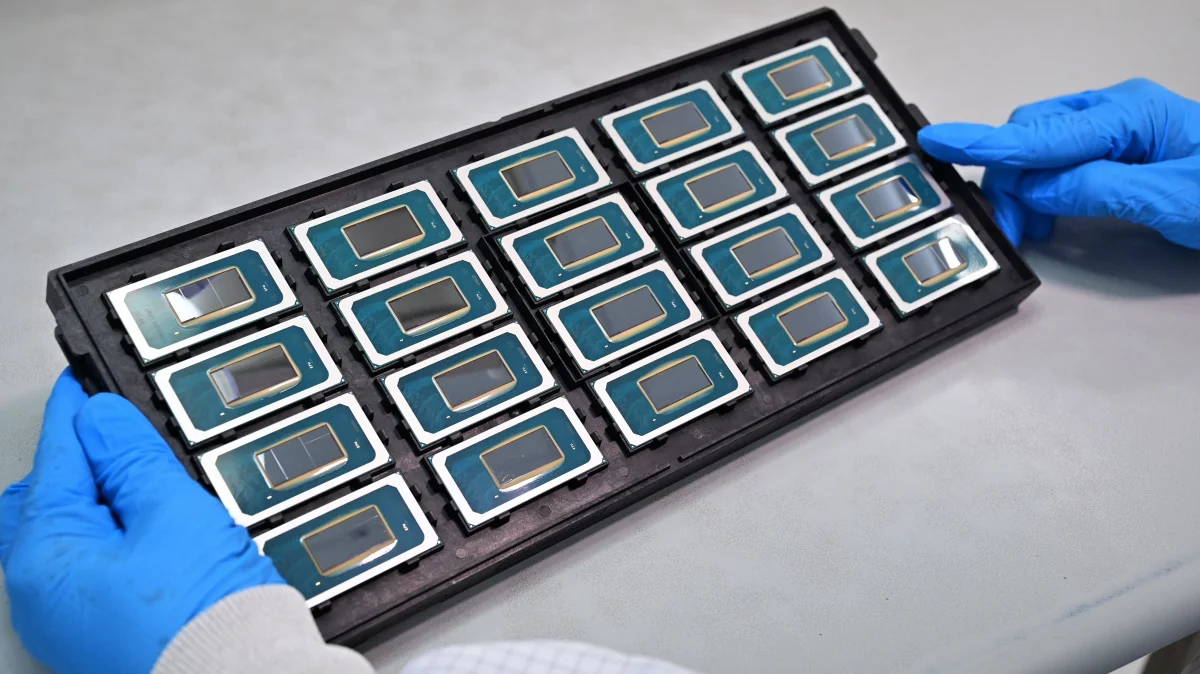

Pada hari Kamis, Schott dari Mainz membawa seperempat anak perusahaannya, yang memproduksi ampul kaca, botol dan jarum suntik untuk obat-obatan, ke Bursa Efek Frankfurt dan mengumpulkan 935 juta euro. Hal ini antara lain dimaksudkan untuk mendanai penelitian. Ini merupakan IPO Jerman terbesar sejak Volkswagen mengakuisisi pembuat mobil sport Porsche tahun lalu. Investor mendapat alokasi saham dengan harga €27, yang berada di paruh atas kisaran berlangganan 24,50 hingga 28,50. Perdagangan hari pertama mencapai premi yang bagus, dengan harga saham dimulai dari €30 sebagai harga resmi pertama yang dikutip dan mengakhiri perdagangan pada **€, setara dengan ++ plus persen.

Tempat keenam di dunia

Dalam hal ukuran penerbitan, Schott Pharma menempati peringkat keenam dalam daftar IPO terbesar di dunia menurut EY pada kuartal ketiga. Nucera memiliki penjualan sebesar €605 juta sebelum liburan musim panas di bulan Juli dan berada di posisi kesembilan. Dari sepuluh pendatang baru di bursa saham, tiga berasal dari Tiongkok dan masing-masing satu dari Inggris, Rumania, Arab Saudi, Indonesia, dan Amerika Serikat. IPO terbesar di dunia adalah yang dilakukan oleh perancang chip asal Inggris, ARM, yang diluncurkan di New York bulan ini.

“Sentimen IPO meningkat pada kuartal ketiga dibandingkan dengan paruh pertama tahun ini,” kata Martin Steinbach, mitra dan kepala IPO di EY, yang menyebutkan tiga alasan: volatilitas yang lebih rendah di pasar modal, tingkat pemulihan dalam penilaian, dan kemungkinan bahwa bank sentral akan berhenti… Bank Sentral Eropa dan Federal Reserve AS telah mengumumkan kenaikan suku bunga di masa mendatang. “Kehati-hatian yang terlihat pada paruh pertama tahun ini telah hilang, meskipun ada guncangan eksternal dan ketegangan geopolitik yang terus berlanjut. Meskipun indikator-indikator negara-negara besar mengalami stagnasi, indikator-indikator tersebut tetap berada pada tingkat yang tinggi.”

Schott juga menarik minat global, misalnya berhasil memenangkan Qatar Holding Company sebagai investor utama. Perusahaan ini telah mengakuisisi saham senilai €200 juta dan dengan demikian memiliki sekitar 5 persen. IPO telah direncanakan sejak lama dan oleh karena itu merupakan hal yang biasa terjadi di industri ini: banyak kandidat yang sudah siap pada tahun 2022, tetapi menunda rencana mereka karena perang di Ukraina, inflasi, dan kenaikan suku bunga yang besar.

Kandidat yang akan datang

Debut yang sukses harus mendorong perusahaan lain dalam usaha mereka. Produsen peralatan tank Augsburg, Renk, berencana untuk kembali ke lantai perdagangan pada 5 Oktober dan bertujuan untuk mencapai nilai pasar antara 1,5 dan 1,8 miliar euro. Investor keuangan Triton ingin menjual 27 persen kepada Renk – Schott juga memilih persentase ini untuk Schott Pharma – sehingga mengumpulkan hingga 486 juta euro.

Penyedia layanan armada DKV Mobility akan mengikuti langkah berikutnya – kecuali pasar menjadi lebih mendung. Perusahaan ini bisa bernilai lebih dari 4 miliar euro, dan IPO diharapkan menghasilkan antara setengah miliar hingga satu miliar euro. Pembuat sepatu Linz am Rhein Birkenstock, yang dimiliki oleh investor Perancis L. Catterton, juga telah mengajukan dokumen untuk IPO sendiri – tetapi telah memilih New York sebagai bursa sahamnya.

Di Jerman, layanan cloud dan web hosting Ionos, anak perusahaan United Internet, go public tahun ini. Selain itu, EY mencatat tiga tambahan baru lainnya tahun ini: kasus swasta Staige One dan Marley Spoon, yang memasuki pasar melalui merger dengan perusahaan cangkang, dan Neon Equity, yang memilih Düsseldorf sebagai lokasi IPO kecilnya.

Sebagian besar IPO dilakukan di Tiongkok

Aktivitas IPO pada kuartal ketiga beragam di negara-negara besar: menurut survei EY, aktivitas IPO meningkat menjadi 8,6 di AS, dengan jumlah IPO meningkat 14 persen menjadi 33 dan volume penerbitan meningkat lebih dari tiga kali lipat menjadi $8,6 miliar. Tiongkok mencatat jumlah IPO tertinggi yaitu 105, namun juga sepertiga lebih sedikit dibandingkan kuartal ketiga tahun sebelumnya. Sebanyak 40 perusahaan terdaftar di bursa saham Eropa, turun 5 persen dibandingkan tahun lalu, dengan volume penerbitan dalam mata uang AS berkurang setengahnya menjadi $5,6 miliar. Di seluruh Eropa, Schott dan Nucera merupakan IPO terbesar kedua dan ketiga di Eropa pada kuartal ketiga. Dari total volume penerbitan global pada kuartal ketiga, sektor teknologi mewakili sekitar 40 persen, dimana ARM Holding memberikan kontribusi terbesar.

“Penggemar twitter yang bangga. Introvert. Pecandu alkohol hardcore. Spesialis makanan seumur hidup. Ahli internet.”

More Stories

Lalu Lintas Udara – Kemungkinan 62 orang tewas setelah kecelakaan pesawat di Indonesia – Ekonomi

Indonesia mengurangi ekspor minyak sawit dan meningkatkan tekanan harga

Indonesia fokus pada pendidikan iklim – Vatican News